Deneme

Popüler Aramalar

Haftaya Bakış: Buenos Aires’den Selamlar!

Arjantin ile IMF’in arasında yapılacak olan anlaşmaya IMF tarafından kripto para kullanımının teşvik edilmemesi için özel bir madde eklendi.

20/08/2022 08:55

Güncellenme 20/08/2022 14:53

Global enflasyon problemiyle birlikte kripto piyasasındaki likidite krizi, eskisi gibi agresif olmasa da halen kendisini farklı farklı alanlarda göstermeye devam ediyor. Geçtiğimiz hafta, likidite kriziyle ilgili önemli gelişmelere ek olarak, entegrasyon için çok önemli olan altyapı hamleleri yapıldı. Gelin, yine yoğun bir gündemin ardından kısa kısa neler olduğuna bakalım.

Sivil İtaatsizlik

OFAC’ın Tornado Cash’i yaptırım listesine alması, piyasanın gündeminde kalmayı sürdürüyor. Kararı protesto etmek isteyen kullanıcılar, cüzdanı bilinen tanınmış kişi ve fenomenlerin cüzdanlarına Tornado Cash üzerinden para yollayarak bu cüzdanların da yaptırım listesine girmesine neden oldu. Jimmy Fallon, Shaquille O'neal gibi isimlerin konuyla ilgili ne gibi aksiyonlar alacağı merak ediliyor. Bu protesto, aynı zamanda yaptırımın ne denli yanlış anlaşılmalara yol açabileceğini göstermesi bakımından da son derece önemlidir.

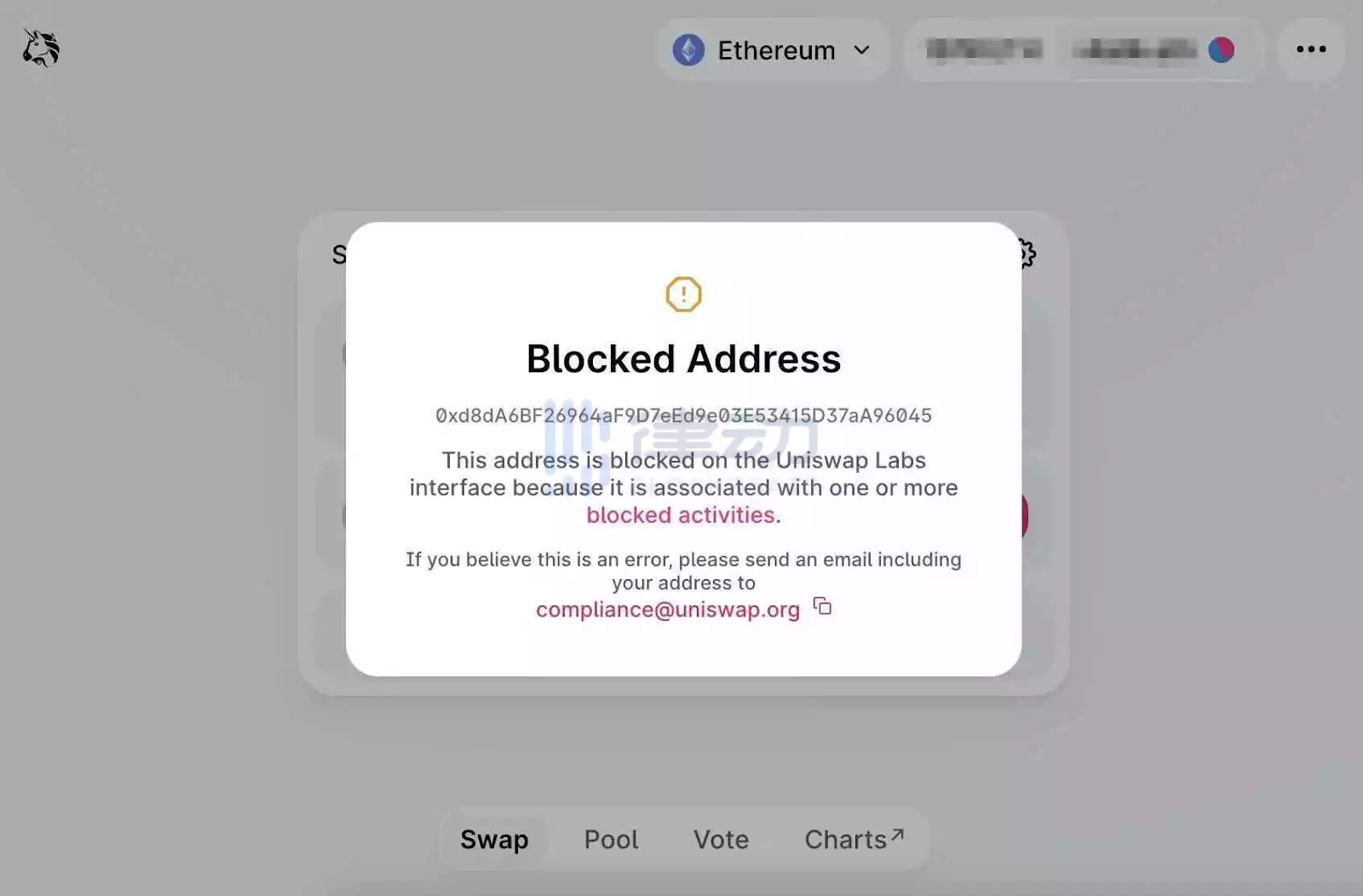

OFAC’ın dikkatini üzerlerine çekmemek ve kara listeye girmemek için dYdX, Aave, Uniswap ve Balancer platformları Tornado Cash ile etkileşime geçen cüzdanlara servis vermeyi durdurdu. Bu platformlar merkeziyetsiz oldukları için bu cüzdanların kendi servislerini kullanmalarını tamamen durduramıyorlar. Sadece arayüz üzerinden engellenen bu cüzdanlar, eğer nasıl yapıldığını bilirse halen akıllı kontratla etkileşime geçebiliyorlar. O yüzden bu hamlenin Tornado Cash ile etkileşime geçen ortalama bir internet kullanıcısını engellemek için alındığı söylenebilir.

Yeniden Yapılandırma

Krizin baş aktörlerinden Celsius, bilinen kredi verme ve trade faaliyetlerine ek olarak BTC madenciliği de yapmaktadır. İflas başvurusu sonrasında yeniden yapılandırma sürecinde, Celsius’un planlarından bir tanesi de borçlarını BTC madenciliğinden elde ettiği gelirle uzun vadede ödemektir. Ancak bu plan, ilk aşamada mahkemeden kabul görmemişti. Çünkü, mahkeme BTC’lerin nerelere harcandığını nasıl kontrol edebileceğinden emin değildi. Geçtiğimiz hafta, mahkeme bu konuda ikna edildi ve Celsius’un kazdığı BTC’leri mevcut operasyonel faaliyetlerinde kullanmasının da önü açıldı. Kararın zamanlaması Celsius için muhteşem oldu, çünkü operasyonel maliyetler nedeniyle şirketin elindeki nakit miktarı oldukça azalmış durumda, hatta Ekim ayının sonunda 40 milyon dolar açık verileceği tahmin ediliyordu. Bu karar sayesinde günlük 14 BTC (şu anki fiyatla yaklaşık 300 bin dolar) civarında gelir elde eden Celsius’un yeniden yapılandırmada önemli bir adım attığı söylenebilir. Ayrıca, madencilik faaliyetini büyütmek için iflas etmeden önce yeni bir faaliyet yapılanmasına başlayan Celsius’un bu yatırımı da halen kurulmaya devam ediyor. Ek madencilik faaliyetleriyle birlikte, şu anda 3 milyar dolar seviyesine yaklaşan bütçe açığı kapatılabilir hale gelebilir.

Celsius, kazdığı BTC’leri doğrudan satıp günlük maliyetlerini karşılayacağı için piyasada önemli ve sürekli bir satış baskısı oluşturacaktır. Talebin güçlü olduğu dönemlerde bu satış baskısı önemsiz olsa da düşük talep döneminde doğuracağı negatif etkilere dikkat edilmelidir.

İflas başvurusunda bulunan bir diğer şirket Vauld hem Hindistan hem Singapur’da faaliyet göstermekteydi. Şirketin Hindistan’daki 46 milyon dolar civarındaki varlıkları, kamu otoritesi tarafından ‘suç gelirine bağlı şüphe’ nedeniyle donduruldu. Bir önceki yazımda, WazirX’in de benzer bir suçlamayla varlıklarının dondurulduğundan bahsetmiştim. Dolayısıyla kamu otoritesinin soruşturma sonucunda bir para aklama şeması tespit ettiği ve bir şekilde bu şemaya temas eden her cüzdan sahibinin sorgulandığı tahmin edilebilir.

En geç iflas başvurusu yapan şirket Hodlnaut, diğer şirketlerin geçtiği sürece yeni başlıyor. Şirket, Singapur mahkemelerine başvurarak alacaklılara ödeme yapılması için süre talep ederek, varlıklarının satılmasını önlemeye çalışıyor.

Likidite krizinin cezasını sadece şirketler iflas ederek çekmiyor. Bazı çalışanlar da işinden olabiliyor. Kripto piyasasının en büyük kreditörlerinden olan Genesis, 3AC’ye 2.3 milyar dolar kredi veren CEO’su Michael Moro’yu görevden aldı. Kredi karşılığında teminat alınmış olsa da Genesis’in bu anlaşmadan zarar ettiği biliniyor. Genesis’in bağlı olduğu Digital Currency Group, 3AC’den 1.2 milyar dolar alacaklı konumunda bulunuyor.

Piyasanın önde gelen Venture şirketlerinden Galaxy Capital, geçtiğimiz sene 1.2 milyar dolar karşılığında satın almayı planladığı BitGo şirketini almaktan vazgeçtiğini duyurdu. Galaxy Digital, sebep olarak BitGo’nun anlaşma gereğince yükümlü olduğu üzere gerekli finansal raporları teslim edemediğini öne sürdü. BitGo tarafı ise anlaşma gereğince sürecin 31 Aralık 2022’den önce feshedilemeyeceğini, bu nedenle anlaşmadaki cezai madde gereğince 100 milyon USD tutarında bir dava açacaklarını duyurdu. Piyasada likiditenin bol olduğu dönemlerde yapılan anlaşmalar, kriz dönemlerinde enteresan gelişmelere konu olabiliyor…

Son olarak, diğerlerinden çok daha farklı, ancak sonu likidite krizine dayanabilecek önemli bir gelişme Huobi borsasında yaşandı. Huobi’nin kendi stablecoin’i HUSD, depeg oldu. Yani 1 dolara olan eşitliğini kaybetti. HUSD, algoritmik bir stablecoin olmadığı ve tamamen Amerikan doları teminatlı olduğu için depeg olması soru işaretlerinin doğmasına yol açtı. Çünkü HUSD ilk kurulduğunda saklama hizmetini piyasanın en güvenilir şirketlerinden Paxos’dan almaktaydı. 2021 yılında saklama hizmeti de Huobi’nin kendisine geçti. Ayrıca, Huobi’nin %60’lık hissesinin satılması için FTX CEO’su Sam Bankman Fried ve Tron CEO’su Justin Sun ile görüşüldüğü de biliniyor. Hisse satışının sebebi olarak ise daha derin likiditeye sahip kişilerin Huobi markasını yukarı taşıyacağının düşünülmesi. Yani üstü kapalı olarak likidite problemine değinildiği söylenebilir. HUSD’nin depeg olması, hisse satışı, Paxos’dan hizmet alımının durdurulması, şu anda ilgiyi Huobi’ye çevirmiş durumda bulunuyor.

Buenos Aires’den Selamlar!

Kronik enflasyon problemiyle başı dertte olan Arjantin’de halkın kripto paralara ilgisi oldukça yüksek. Öyle ki, devletin IMF ile yapacağı anlaşmaya, IMF tarafından özel bir madde eklenerek kripto para kullanımının teşvik edilmemesi istendi. Buna rağmen Arjantin’in kripto para dostu politikaları sürüyor. Son olarak başkent Buenos Aires’den son derece önemli bir açıklama geldi. Belediye’nin özel şirketlerle işbirliği yaparak Ethereum’un yeni PoS ağında node kuracağı açıklandı. Belediye’nin data merkezlerine kurulacak node’lar, Ethereum ağındaki işlemlerin onaylanması, datanın kaydedilmesi gibi işlemlerle Ethereum’a katkı sağlanması anlamına geliyor. Ayrıca, belediyenin node’lar üzerinden gelir elde edeceğini de unutmamak lazım. Belediye’nin bu hamlesi, hem halkın ilgisiyle uyumlu bir şekilde politik kazanç hem Ethereum ağından ekonomik gelir hem de özel sektörün inovatif gelişimi açısından son derece önemlidir.

Ek olarak, Buenos Aires’deki vatandaşlar vergilerini kripto para olarak ödeyebilmektedirler.

Şeffaflık Çabaları

USDT stablecoin’inin sahibi Tether, şirketle ilgili ardı arkası kesilmeyen teorilere bir türlü son veremiyor. Tether’in CEO’sunun açıklamalarına rağmen Tether’in Çin şirketlerine ait tahvil tuttuğu ve parasını geri alamayacağı gibi çeşitli teorilerin neredeyse her ay bir yenisi çıkıyor. Bu nedenle şeffaflığı, daha doğrusu verilerin prestijini arttırmak amacıyla Tether’in çeyreklik olarak yayınladığı finansal rapor, artık dünyanın en büyük denetim şirketlerinden BDO (Binder Dijker Otte) tarafından denetlenecek.

Tether ile ilgili bu kadar çok teorinin çıkmasının nedeni rezervlerin ABD’de veya yine sıkı regülasyona sahip başka bir ülkede tutulmamasıdır. Bir adadaki küçük bir bankada saklanan rezervler nedeniyle Tether’in hareket alanının oldukça geniş olduğu ve ciddi bir düzenlemeye tabii olmadığı bilinmektedir. Ancak bu durumun da yine sebebi ABD regülatörleridir. Çünkü daha önce rezervlerini ABD’de tutan Tether, otoritelerin kripto para karşıtı politikaları nedeniyle bankalarda hesap açamamaya başladı. Sonrasında şaibeli olaylara karışmasına sebep olacak bu olaylar silsilesi, Tether’in itibarına kalıcı bir şekilde zarar verdi.

Bir Hack Olayı Daha…

Polkadot ekosisteminde faaliyet gösteren Acala ağındaki algoritmik stablecoin aUSD, bir hacker’ın iBTC/aUSD parite havuzunda bulduğu bir açık nedeniyle depeg (1 dolar eşitliğinin bozulması) oldu. Açık sayesinde karşılıksız olarak 5.6 milyar aUSD basılmasına karşın, likiditenin derin olmaması nedeniyle sadece 1.28 milyar aUSD havuz dışına çıkartıldı. Bu paranın dağıldığı 16 cüzdan adresi ise tespit edilerek donduruldu. Acala ağında yapılan oylama sonucunda hem havuzda kalan 4.3 milyar aUSD’nin hem de 16 cüzdanda bulunan 1.28 milyar aUSD’nin yakılması ve tekrar 1 dolar eşitliğinin sağlanması için yapılan teklif kabul edildi. Ayrıca havuzdaki kod açığı da giderildi.

Bir başka hack olayı da 22,000 kullanıcıya sahip kredi şirketi BlueBenx üzerinde gerçekleşti. Hacker, 32 milyon dolar çalmayı başardı. BlueBenx tüm para çekimlerini durdurarak işten çıkartmalara başladı.

Geçen haftaki Curve sitesinin kopyalanması üzerinden çalınan 570 bin doların önemli bir kısmının farklı yollardan Binance’ye gönderildiği Binance tarafından tespit edildi. CZ, attığı tweetle 450 bin dolarlık bir bakiyeyi kurtardığını duyurdu.

FED ve BoE’den Yeni Gelişmeler

ABD’nin kripto para alanında en inovatif ve öncü bölgelerinden olan Wyoming, daha önce bankaların kripto para ile entegre olabilmelerini sağlayan bir yasayı onaylamıştı. Ancak bu kripto bankaların uluslararası ödeme sistemleriyle entegre olabilmesi için FED’den izin alarak Master Hesap denilen bir hesap açmaları gerekmektedir. Kripto bankaların başvuruda bulunabilmesi için mevcut yönergenin düzenlenmesi talep edildi. Uzun bir aranın ardından, FED yönergedeki güncellemeleri geçen hafta yaptı. Kripto paralarla etkileşime girecek her bankanın öncelikle FED’e haber vermesi, ilgili kripto paranın hukuka uygun olup olmadığının ve regülatörlere haber verilmesinin gerekli olup olmadığıyla ilgili konular da bankaların sorumluluğuna bırakıldı. Buna rağmen, Master Hesap için bankaların çok da umutlu olmaması gerekir. Çünkü FED yöneticilerinden Michelle Bowman, yönetmelikte halen düzenlenmesi gereken birçok yer olduğunu söylerken, başvuruların onaylanmayabileceğini ima etti.

Bowman, açıklamasında ayrıca FED’in ülkedeki her türlü finans şirketinin kullanabileceği ve tüm ABD’lilere hizmet verecek olan ortak ödeme yöntemi FedNow altyapısının da CBDC ile ilgili beklentilere de cevap vereceğini söyledi. Bu açıklama, FedNow’ın dijital dolar altyapısıyla çalışabileceği şeklinde yorumlandı.

CBDC alanında uzun süredir araştırmalar yapan bankalardan biri olan İngiltere Merkez Bankası, CBDC alanında veri toplamak, ekonomiye olası katkılarının ve risklerinin araştırılmasını sağlamak ve teknik dizayn konusunda bilgi verme amacı taşıyan bir konsorsiyumu destekleme kararı aldı. İngiltere hem Merkez Bankası düzeyinde hem de doğrudan hükümet nezdinde son dönemde oldukça kripto para dostu bir yapıya büründü.

Eski Defterler Açılıyor

SEC kripto para piyasası üzerinde kara bulut gibi gezmeye devam ediyor. 2017 yılında ICO üzerinden 14 milyon USD civarında yatırım toplayan DragonChain, SEC tarafından dava edildi. Yatırımcılara verilen DRGN token’ı menkul kıymet olarak tanıyan SEC, kendisinden onay alınmadığı için token satışının kayıt dışı olduğunu, şirket üzerinde kalıcı tedbir uygulanmasını, haksız kazancın geri iade edilmesini ve ek para cezalarının uygulanmasını talep etti.

DragonChain’in token’ı DRGN, 2021 yılında Washington’daki bir başka davada menkul kıymet olarak tanımlandığı için SEC’in bu token’ı seçmiş olması oldukça muhtemeldir. Çünkü 1930’lardaki Howey Testi’ne dayanarak sınıflandırma yapmaya devam eden SEC, birçok kripto para şirketiyle halihazırda problem yaşıyor. Bunun en büyük örneklerinden birisi Ripple ve onun tokeni XRP olarak gösterilebilir. Teknolojiye uygun yeni bir regülasyon düzenlemesi olmadığı sürece SEC’in Ripple benzeri davalarla uğraşmak yerine, DRGN gibi daha önce sınıflandırması yapılmış, davayı kaybetme riski nispeten düşük alanlara yoğunlaştığı net olarak görülmektedir.

Telif Hakkı ve Konsorsiyum

NFT’lerin beraber çalışabilmesi için çalışma yürütmek, Metaverse’lerin birbirleriyle tam entegrasyonunu sağlamak amacıyla Open Metaverse Alliances (OMA3) konsorsiyumu kuruldu. Kurucu üyeler, Alien Worlds, Star Atlas ve Voxels olarak sıralanırken, konsorsiyumun üyeleri arasında Animoca Brands, The Sandbox, Decentraland ve Dapper Labs gibi dev isimler bulunuyor. Blockchain ağlarının birlikte çalışamamaları, zaten sektörün ana problemlerinden biridir. Bu konsorsiyumun da yine aynı problemi çözmek üzerine ancak daha çok NFT odaklı hareket edeceği tahmin edilebilir.

Yuga Labs, koleksiyonlarının telif haklarını kendi üzerinde değil, NFT sahiplerine bırakmasıyla oldukça başarılı bir hamle yapmış ve Bored Ape Yacht Club’ın markalaşması adına ciddi bir hamle yapmıştı. Ancak sonradan satın alınan CryptoPunks ve Meebits koleksiyonları için bu düzenleme bir türlü hayata geçirilememişti. Geçtiğimiz hafta, iki koleksiyonun da telif hakkı NFT sahiplerine verildi. Dolayısıyla kullanıcılar sahip oldukları CryptoPunks ve Meebits’leri herhangi bir reklam ve marka çalışmasına kullanmakta özgür oldular.

Bu haftaki sayımızın sonuna geldik. Umarım keyifle, bir solukta okumuşsunuzdur. Haftaya tekrar görüşmek üzere…

YASAL UYARI

Bu sitede yer alan yatırım bilgisi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihlerini dikkate alarak, kişiye özel olarak sunulmaktadır. Bu sitede veya e-bültenlerimiz kapsamındaki sözel, yazılı ve grafiksel dahil olmak üzere tüm bilgi ve analizler; herhangi bir karara dayanak oluşturması noktasında herhangi bir teminat, garanti oluşturmamakta ve yalnızca bilgi edinilmesi amacıyla paylaşılmaktadır. Coindesk Türkiye hiçbir şekil ve surette ön onay, ihbar ve ihtara gerek olmaksızın söz konusu bilgileri değiştirebilir veyahut silebilir. Bu nedenle, sadece burada yer alan bilgilere dayanarak yatırım kararı vermeniz beklentilerinize uygun sonuçlar doğurmayabilir. Bu sitedeki yorumlardan, eksik bilgi ve/veya güncel olmama gibi konularda ortaya çıkabilecek zararlardan Coindesk Türkiye ve çalışanlarının herhangi bir sorumluluğu bulunmamaktadır.

Son Yazıları

Haftaya Bakış: Bankalar Daha Çok Bitcoin İstiyor

15/10/2022 10:49

Haftaya Bakış: CFTC’den Üstü Kapalı Davet

08/10/2022 10:22

Haftaya Bakış: Avrupa'nın CBDC Telaşı

01/10/2022 10:39

Yazarlardan

Kripto Paralar

@2022 CoinDesk